こんにちは、デルです。

私の法人は9月が決算月です。

法人は決算月から2か月以内に法人税を支払わなければなりません。

よって、私も11月末に決算結果に基づき法人税を支払いました。

残念ながら今期の私の決算は営業赤字になりました。

しかし税引前収益は黒字です。

今回は私の決算内容とそうなった理由、および金融機関にとって見栄えの良い決算書について解説していきます。

私の法人の決算書

上でも振れたように営業収益は赤字でした。

その理由は、物件を多く購入し修繕をしてましたが、客付けした後の家賃収入がその修繕費をカバーできるほどに上がっていなかったためです。

私の法人は9月が決算、1月、3月、5月にそれぞれ3軒の入居がありましたが、今期に入ってから合計7戸の戸建てを購入し修繕しているため、最終的に300万円ほど営業赤字となってしまいました。

しかし、税引前収益500万円ほどのプラスです。

これは、昨年発生した台風被害の保険金が特別収益として計上されているためです。

本来は修繕中の物件に台風被害があったので、台風被害の修繕とリフォームの修繕を分けて計上し、台風被害分を特別損益として計上する方が良かったのですが、リフォームの見積書も一括で発行されていたこともあり、大規模修繕として減価償却として計上した結果、特別収益が大きくなった形です。

金融機関が見ている決算書の項目

営業収益はプラス

営業収益とは本業をした結果の収益です。

不動産投資では家賃収入がそれにあたります。

見栄えの良い決算書はこの営業収益がプラスになっていることが重要です。

営業収益がプラスになっているということは、本業で収益をしっかり稼げているということになるからです。

しかし私の場合は営業収益がマイナス。

つまり稼いた金額よりも使った費用の方が大きくなっているということ。

これは事業を始めた最初は止むを得ない場合が多いです。

なぜなら、ある程度投資をしないと収益を上げられないからです。

通常3~5年は収益がプラスにならない事業が多いようです。

私の法人も2期目であり、客付けができ始めたタイミングで物件を多く購入したことがこの原因でした。

おかげ様で現在は9戸中7戸に入居が付きました。

このままいけば今年の営業売り上げは400万円は確保できるので、減価償却などの金額を考慮しながら営業収益がプラスに出来るように調整したいと思います。

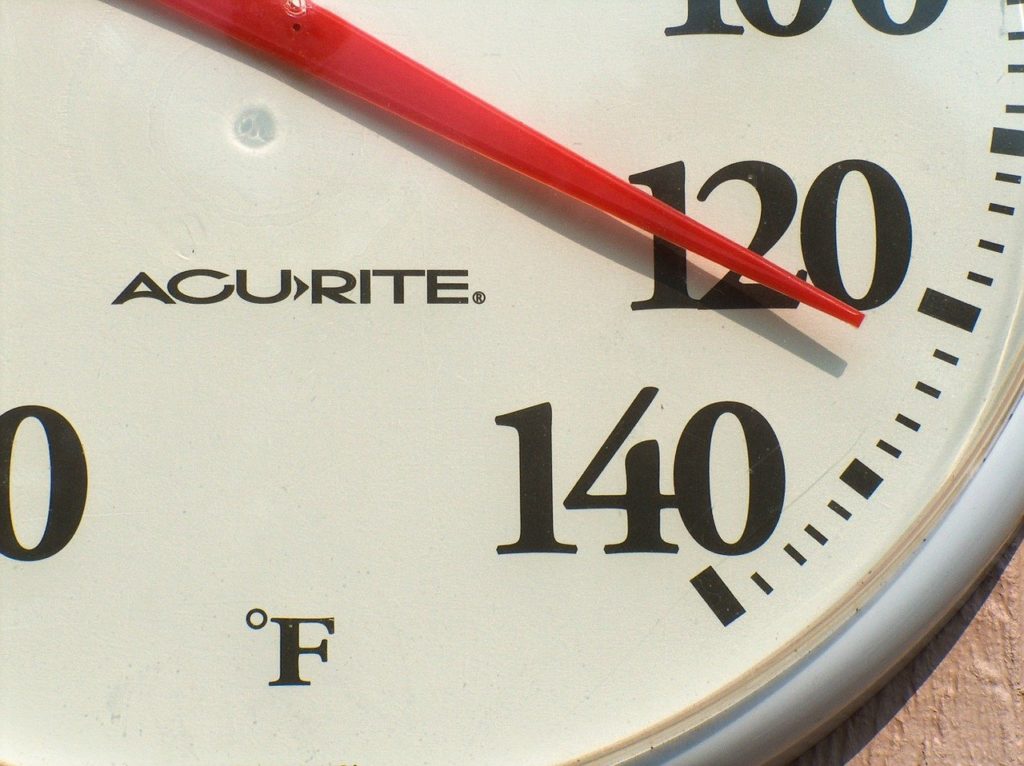

流動比率は120~140%以上

流動比率と言う指標があります。

これは現金などの流動資産と支払う義務のある税金や未払金などの流動負債の割合を示した指標で下記の計算式で表すことができます。

‟流動比率(%)=流動資産 / 流動負債”

これは支払い義務のある費用をすぐに支払うことが出来るか?を見ています。

営業黒字でもこの流動比率が低いと負債を支払うことが出来ずに経営が出来なくなってしまいます。

この状況で会社が生き行かなくなってしまう状態が黒字倒産です。

よって、金融機関はこの流動比率を重視しています。

一般的に流動比率は120~140%以上が良いとされているようです。

ちなみに私の法人では流動負債が税金だけでしたので流動比率は400%あり、この指標はクリアしていました。

自己資本比率は30%以上

自己資本比率とは総資本に対して自己資本が占める割合を示した割合です。

つまり借入金などの負債と純資産の合計に対して純資産がどの程度割合があるかを示した割合で、一般的に30%以上あるとその会社は安定していると言われているようです。

‟自己資本比率(%)=純資産 / 総資本(負債+純資産)”

私の法人では単純に自己資本比率を計算してしまうと10%程度になってしまいますが、社長長期借入金(私が会社に貸し付けている費用)を自己資本として考えると、その比率は60%近くになりますので、この点もクリアしていることになります。

融資を受けたければ税金は支払った方が良い

税金は出来るだけ払いたくない、それは心理かもしれません。

しかし融資を受けたいのであれば、税金はしっかり払った方が良いです。

なぜなら、税金を払っているということは収益がしっかり上がっているという意味であり、また事業として全うであるということの証明だからです。

時々すごく稼いでいるのに税金を払っていない企業がありますが、もし融資を受けたければしっかり払っていた方が審査は通りやすいです。

出来る節税はしっかりした方がいいですが、違法的な節税をすると金融機関の印象は悪くなりますので注意してください。

税金を払いたくないのか?それとも収益を拡大していきたいのか?しっかり考えましょう。

決算書は金融機関に提出しましょう

金融機関で融資を受けるとき、過去3期分の決算書の提出を求められます。

もし借り入れをしているのであれば決算書は金融機関に持参して決算結果の報告をしましょう。

お金を貸してくれている金融機関に対して、会社の成績表である決算書を提出するのは義務と言っても過言ではありません。

出来れば決算書を持ち込むときになぜそうした決算になったのか、説明できるとなお良いです。

私の場合は、お話ししたように物件を買いすぎて客付けが後手に回ってしまったことが原因で営業売り上げが悪くなっていますが、まだ2期目で売り上げも出ていることから印象は悪いわけではありません。

営業利益が負債を上回れる可能性も十分にあると判断してもらい、営業利益がプラスになり始めたらまた相談しに来てくださいねと前向きなコメントをもらうことが出来ました。

こうした面談を通してどのような決算書を作れるように運営するかもアドバイスがもらえることもありますので、決算書をしっかり理解して報告してみてくださいね。

不動産投資では金融機関にお金を借りて規模を拡大することが最大のメリットです。

皆さんも金融機関に評価される決算書を作って、融資を引いてくださいね。

ありがとうございました。

コメント