こんにちは、デルです。

今回のテーマは税金です。

不動産投資は税金との戦いと言われます。

収益が上がるとどうしても税金が高くなってしまうからです。

この記事では不動産投資に関わる税金の種類からその算出方法、法人化による節税対策および私の税金失敗談についてご紹介していきます。

※税金は専門知識が必要ですので、詳細については税理士など専門家に相談をお願いします。

不動産投資に関わる税金の種類

不動産投資を始めると非常に多くの税金が課せられます。

それぞれの項目を見ていきましょう

物件購入時

- 消費税

- 登録免許税

- 印紙代

- 不動産取得税

物件運営時

- 固定資産税

- 所得税

物件売却時

- 譲渡税(個人売買の場合)

- 消費税

それぞれ見ていきましょう

物件購入時

消費税

物件を購入する際、業者から物件を購入する時は建物価格に対して消費税がかかります。

土地は非課税のため税金はかかりません。

消費税は一律10%(2020年現在)のため、物件価格が高いほど高くなります。

また、仲介業者の仲介手数料にも消費税がかかります。(売却時も同様です)

登録免許税

物件を購入するとその物件の所有権を明確にするために所有権の移転登記をする必要があります。

その際の手数料として発生するのが登録免許税です。

登録免許税の計算方法など登記移転の方法については、こちらの記事で紹介しています。

印紙代

正式な売買契約書には収入印紙を貼り付ける必要があります。

印紙代は売買金額により異なります。

また物件購入にあたって融資を使用する場合は金融機関と金消契約を行いますが、その際にも指定の印紙を貼り付ける必要があります。

金額は下記の通りです。

不動産取得税

不動産を購入後、6か月後くらいに請求書が届くのが不動産取得税です。

これは贅沢品である不動産を取得したことに対して課せられる税金です。

その計算方法は原則下記の通りです。

- 不動産取得税=固定資産税評価額 x 4%

ただし自分が住むために購入した物件や宅地の場合は軽減措置(減額してくれる)可能性がありますので、詳しく知りたい人は調査してみてください。

物件運営時

固定資産税、都市計画税

毎年1月1日時点で所有している人に課税される税金です。

その計算方法は以下の通りです。

- 固定資産税 = 固定資産税評価額 x 1.4%

- 都市計画税 = 固定資産税評価額 x 0.3%

所得税、住民税

所有物件に入居者がつき、家賃収入が入り所得金額(家賃収入-必要経費)が20万円を超えるとと所得税・住民税が発生します。

この税金は本業など他の所得と合算されて算出されます。

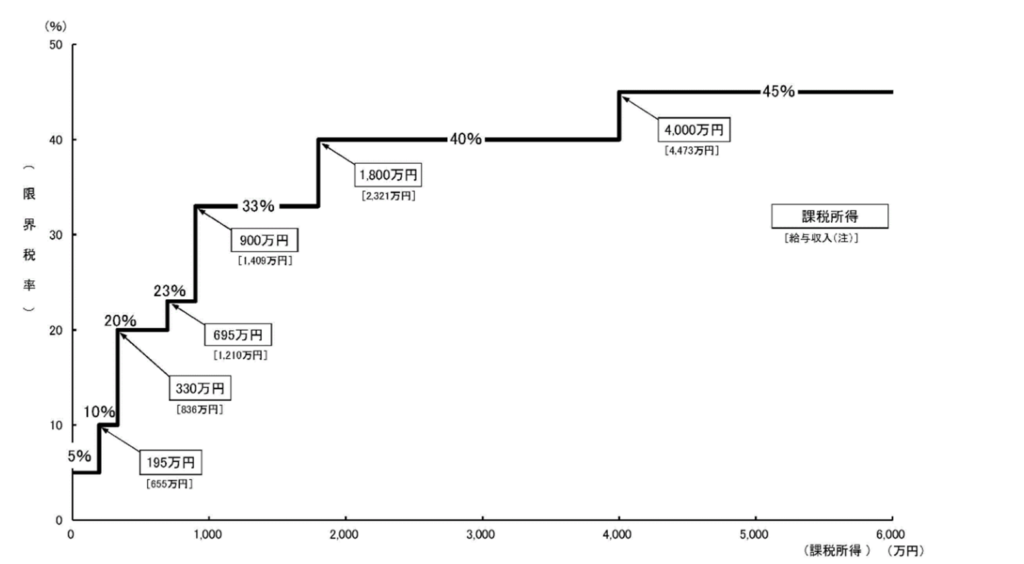

住民税は課税取得に対して一律10%と決まっていますが、所得税については累進課税制度に伴い収入が増えれば増えるほどその税率は上がってしまいます。

最大税率は住民税と合わせて55%課税されることになります。

(財務省HPより)

これが税金との戦いと言われる所以ですね。

※課税所得は各控除が引かれた後の金額ですので注意してください。

物件売却時

譲渡税(個人で購入した場合のみ)

物件を売却するときに売却益に対して発生するのが譲渡税です。

もし物件が同じ値段で売れたといっても安心はできません。

なぜなら、建物の価値は年々減価償却されており、減価償却された分の物件価値は低下しているからです。

課税譲渡所得(譲渡税がかかる所得)の計算方法は以下の通りです。

- 課税譲渡所得 = 売却額 – (購入額 – 減価償却費 + 売却費用)

なお短期譲渡と長期譲渡で税率が変わるので注意が必要です。

短期譲渡とは5年経過後の1月1日以前に売却することで税率は39.63%となります。

長期譲渡は短期譲渡期限以降の売却で税率は20.315%となります。

よく購入から5年経過すると長期譲渡になると勘違いされやすいですが、5年経過後の1月1日を過ぎないと長期譲渡になりませんので注意してください。

法人化すると節税効果が大きい

上記の通り多くの税金がかかってしまいますが、法人化すると節税出来る幅が広がります。

ここでは節税効果に特化した法人化のメリットを紹介します。

その他の法人化するメリットデメリットはこちらの記事で確認してみてください。

所得分散できる

法人の場合は経費計上できる費用が個人よりも多くなります。

例えば旅費規程を作り日当を定義すれば、事業目的で出張した場合は日当を得ることが出来ます。(日当は非課税です)

また役員報酬を支払うことが出来ます。

例えば扶養にしている家族に役員報酬を支払うことで、原則その人の年収150万以下にすれば税金はかかりません。

もちろん、実態として業務をしてもらう必要はありますが、個人事業だとこういった対応を取ることはできません。

譲渡税の概念がない

個人で物件を売却するときは所得税に関係なく譲渡税が発生します。

しかし法人の物件を売却するときは譲渡税ということで概念はなく、法人としての売り上げに合算して計上することになります。

つまり、短期譲渡や長期譲渡による税率の差がなく一律で法人所得税として課税されます。

経費計上できる幅が広い

例えば個人名義で事業目的に車や携帯電話を使用していても、購入資金やガソリン代、メンテナンス費、通話料を全額経費計上することは難しいです。

なぜなら事業に使用しているのか?個人目的で使用しているのかの判断が難しいためです。

法人で購入している場合はこれらの費用は事業に使うために購入していることが明確であるため、全額経費計上することができます。

もちろん、事業以外に使用することは認められていませんので注意してください。

法人化による注意点

経費と手間がかかる

法人設立には費用がかかります。

また、複式簿記でお金の流れを管理しなければならず、年に一度決算をしなければなりません。

個人の場合は単式簿記(家計簿)による確定申告でも許容されています。

※実際は複式簿記に切り替えて青色申告にした方が、控除が受けられるので節税になります。

経理関係の業務管理を税理士と顧問契約をすることが多いですが、その顧問料も発生しますので運営費は個人よりも多くかかります。

税務調査

個人事業主には税務調査を受けたことが無い人もいるようです。

しかし法人の場合は必ず数年に1度税務調査が入ります。

いつ来るかは税務署にしかわかりません。

私も経験がないため詳細はわかりませんが、税務上の申告漏れが無いかなどを厳しく調査されるため、税務の知識が問われます。

この対策としてほとんどの法人では税理士と顧問契約を結んでいることになります。

顧問税理士はこの税務調査が入った時の対応も踏まえて決算書を作成してくれていますので、法人設立した場合は確実に税理士と顧問契約を結ぶことをオススメします。

私の税務での失敗

不動産投資を始めるとき、税務の知識はあまり気にせず物件探しと客付けに注力していしまうものです。

しかし、税金を気にせず事業を進めていると必要以上に税金を払わなければならなくなります。

私も一度失敗したことがあります。

修繕中の物件で台風の被害に遭った時の話です。

被害修繕のため保険金を申請して入金されたのですが、もともとの修繕と合算して修繕費が請求されたため、大幅修繕ということで修繕費用は台風被害修繕含めて減価償却費として計上していました。

保険金は特別収益という扱いです。

しかし私は台風被害も含めた修繕費を考慮して営業利益が黒字になるように経費を一部計上せずに決算をしました。

営業黒字の方が決算書の見栄えがいいからです。

結果営業利益が黒字とはなりましたが特別収益もあるため、税引き前収益が大きく膨らみ多くの税金が請求される結果になってしまいました。

台風被害を特別損失として計上し特別利益と相殺することで、事業の経費をすべて計上しても黒字を確保できた可能性があり、残念な結果となってしまいました。

税金の知識はかなり収益に影響する部分です。

皆さんは私と同じような‟損”をしないようにしっかり勉強してくださいね。

今回の記事はこちらの書籍を参考文献とさせて頂きました。

コメント